減損処理を行う具体的なタイミングは?減価償却の違いや注意点を解説

公開日:2023年1月18日 更新日:2023年10月18日

企業はさまざまな資産を保有していますが、資産の価値が減少した場合に減損処理を行うことがあります。減損処理は減価償却と同じように固定資産の価値を減少させる手続きではあるものの、意味合いは全く異なるため注意が必要です。そこでこの記事では、減損処理について重要なポイントを解説します。減損処理の流れやメリット・デメリット、減価償却との違いについてわかるようになるので、ぜひ参考にしてください。

TOPICS

減損処理についてわかりやすく解説

減損処理とは固定資産の価値を減少させる会計上の処理を指します。企業が購入した固定資産が当初の予測より売上につながらなかった場合に行う処理です。土地や建物などの有形固定資産に加え、ソフトウェアやのれんなどの無形固定資産、関連会社株式などの投資その他の資産も減損処理の対象に該当します。節税に役立ったり、将来的に利益を出しやすくなったりなどの効果が見込まれる一方、多額の損失の発生や企業価値の下落を招くおそれもあるので注意が必要です。実際に減損処理を行うには、一定の制約のもと、会計基準に沿って進める必要があります。複雑な計算や慎重な判断も求められるため、公認会計士などの専門家のもとで進めるのが一般的です。

減損処理の対象になる固定資産とは?

減損処理の対象になる固定資産にはさまざまなものがありますが、大別すると有形固定資産、無形固定資産、投資その他の資産の3つに分かれます。具体的にどのような資産が該当するのかみていきましょう。

有形固定資産

有形固定資産とは、企業が営業活動のために長期(1年超)にわたり使うことを予定して保有する形のある財産を指します。建物、構築物、機械装置、車両運搬具、土地などが代表的な有形固定資産です。なお構築物とは、土地の上に定着した建物以外の土木設備または工作物を指します。橋、岸壁、桟橋、軌道、貯水池、その他土地に定着する土木設備または工作物などで、事業のために使うものが構築物に含まれると考えましょう。

無形固定資産

無形固定資産とは、企業が営業活動のために長期(1年超)にわたり使うことを予定して保有する形のない財産です。ソフトウェアやのれん、特許権などが該当します。なお、のれんとはM&A(企業買収)をした時に発生し、買収された企業の時価評価純資産と実際の買収価額の差額を指すものです。これらの無形固定資産についても、取得したものの当初の予測より売上につながらなかった場合は、減損処理により価値を減少させます。

投資その他の資産

投資その他の資産とは、固定資産のうち有形固定資産と無形固定資産のどちらにも当たらない資産を指します。短期的な売買目的ではない投資有価証券、関係会社株式、出資金、長期貸付金などが代表的な具体例です。これらの投資その他の資産についても、減損処理の対象になるケースがあります。例えば株式や債券の価値が著しく低下し、回復する見込みがない場合に減損処理を行うことは珍しくありません。

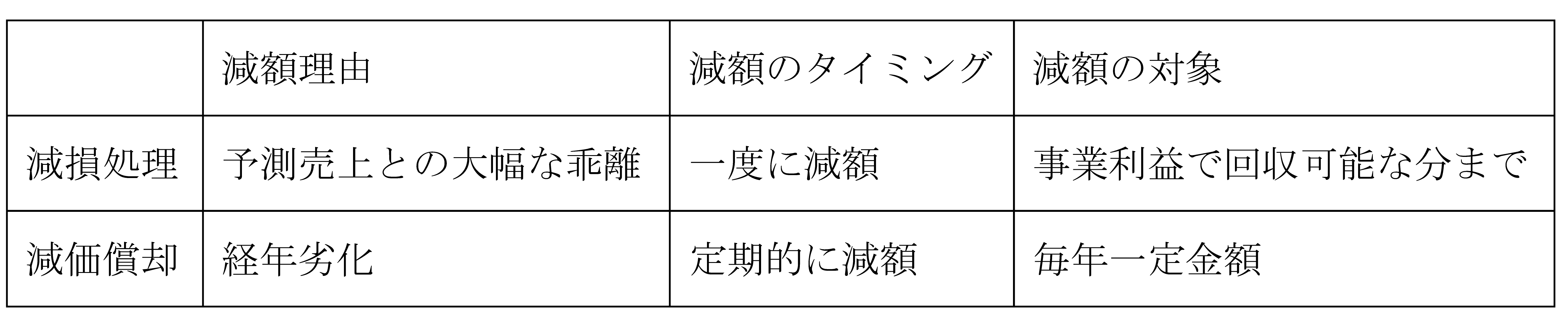

減損処理と減価償却の違いは?

減損処理と混同されがちなものに減価償却があります。減損処理も減価償却も固定資産の帳簿上の価値を減らす会計処理の方法の一つです。しかし減損処理と減価償却は処理が発生する原因に違いがあります。減損処理は当初の予測より売上につながらなかったことを原因として行われる処理です。一方、減価償却は時間が経って資産が劣化したことを原因として行われます。そのため減損処理は必要額を一度に計上するのに対し、減価償却では決算を迎えるたびに減少した価値を少しずつ計上していくことが大きな違いです。また減価償却を行う対象の資産は、機械や建物のように使っていくと価値が下がっていくものに限られます。土地のように基本的に経年劣化がない資産は対象になりません。

わかりやすくするために両者の違いを表にまとめました。

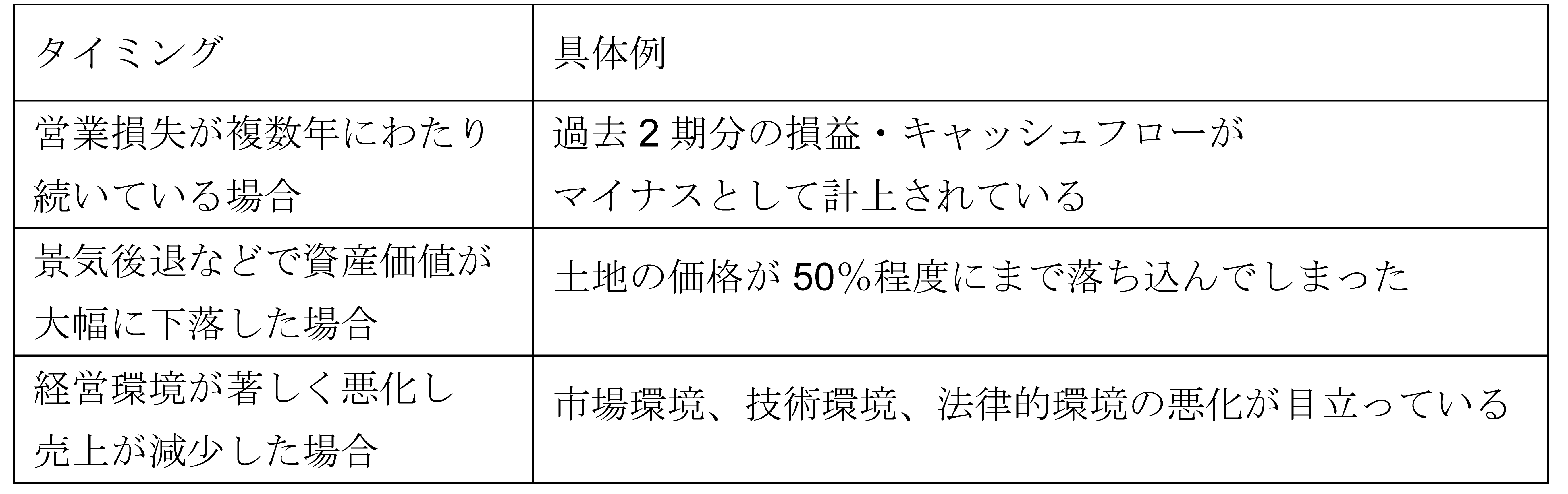

減損処理の具体的なタイミング

減損処理が行われるタイミングは、対象となる固定資産を購入した際に投資した資金が回収できないと判断されたときです。具体的に想定されるタイミングをいくつか挙げてみました。

上記のような兆候が表れた際は、本格的な調査を行ったうえで減損処理の必要性の有無を判断することになります。

減損処理をするメリットとは?

減損処理をするメリットとして、以下の点が挙げられます。

・節税に役立つ

・将来的に利益を出しやすくなる

・資産効率の改善が見込める

・キャッシュを流出させずに行える

減損処理をすることで利益が圧縮されるため、節税をすることが可能です。また、固定資産の価値を減少させる手続きでもあるので、将来計上すべき減価償却費が減ります。費用が減る分、利益を出しやすくなるでしょう。加えて、資産額も減ることから少ない資産で利益を生み出せるようになり、資産効率の改善が見込めます。あくまで帳簿上の処理に過ぎないため、キャッシュを流出させずに行える手続きである点もメリットの一つです。

減損処理をする際の注意点

減損処理の実施にあたっては、いくつか注意しなくてはしなければならない点があります。減損処理をした年度は多額の損失が発生する可能性があるため、企業に対する投資家や金融機関などの評価が下がるリスクがある点に留意しましょう。繰越利益剰余金にも影響が及ぶため、企業価値が低下するおそれがある点も考慮してください。加えて、減損処理は投資やM&Aに失敗したら行う会計処理という側面も有しています。経営上の判断を誤った結果として、経営陣が株主・投資家に事情を説明しなければなりません。減損処理を行った結果として、金融機関から融資を断られたり株式が一気に売られたりなどのマイナスの影響も発生する可能性があります。

減減損処理をする際の流れ

減損処理をする際は、まず資産をグループ化し減損の兆候があるかを把握する必要があります。損失の兆候があると判断した場合は、損失を認識し減損損失の測定を行います。ここでは減損処理をする際の流れを詳しく解説します。

1.資産をグループ化する

最初に減損処理の対象となる資産を明らかにするため、資産のグループ化が必要です。例えば本店・支店・工場などに分け、投資に対する収益の状況を確認します。取得した固定資産だけで事業活動を行っているわけではないため、キャッシュを生み出すうえでの最小の単位で資産をグルーピングしなくてはいけない点に留意しましょう。

2.減損の兆候を把握する

資産をグルーピングしたら、個々の資産グループごとに減損の兆候があるかを把握しましょう。減損の兆候の具体例をいくつか紹介します。

・2期連続で営業損益が赤字になっている

・稼働率の低下により資産価値が著しく低下している

・製品価格の急落や技術の陳腐化により経営環境が著しく悪化した

・土地などの市場価値が著しく下落している

なお減損の兆候がないようであれば、その資産グループは減損処理の対象になりません。

3.損失を認識する

減損の兆候が認められたグループについては、損失を認識したうえで減損処理を行うかを判定しましょう。当該資産グループから生み出される割引前将来キャッシュフローの総額よりも帳簿価格のほうが大きければ、減損損失を計上する必要があります。逆に帳簿価格のほうが小さければ、減損処理の対象になりません。なお割引前将来キャッシュフローとは、資産グループを継続的に使用することによる資金収支と、資産グループの処分による資金収支の合計金額のことです。

4.減損損失の測定をする

減損処理を行うことが決まったら、減損損失として計上する金額を求めます。計算方法は次のとおりです。

・減損損失=帳簿価格−回収可能額

また回収可能価額として使用価値と正味売却価格のいずれか高い方を使用します。使用価値と正味売却価格は、それぞれ次のように算出します。

・使用価値:減損処理の対象となる資産または資産グループを継続して使用した場合と、使用後の処分により生じる見込みのある将来キャッシュフローの現在価値

・正味売却価額:減損処理の対象となる資産または資産グループの時価から、その資産などを処分した場合に発生する費用の見込み額を差し引いて計算した金額

使用価値や正味売却価額の計算はかなり複雑です。正確に計算するためにも、公認会計士などの専門家に依頼するのが望ましいでしょう。

減損処理をする際の仕訳方法

減損処理をする際は、帳簿価額を一定の条件のもとで回収できる見込み額まで減らす仕訳をしなければなりません。その際の仕訳方法には直接控除方式と間接控除方式があります。原則として直接控除方式を使いますが、間接控除方式で仕訳することも可能です。ここでは、それぞれの方法について詳しく解説します。

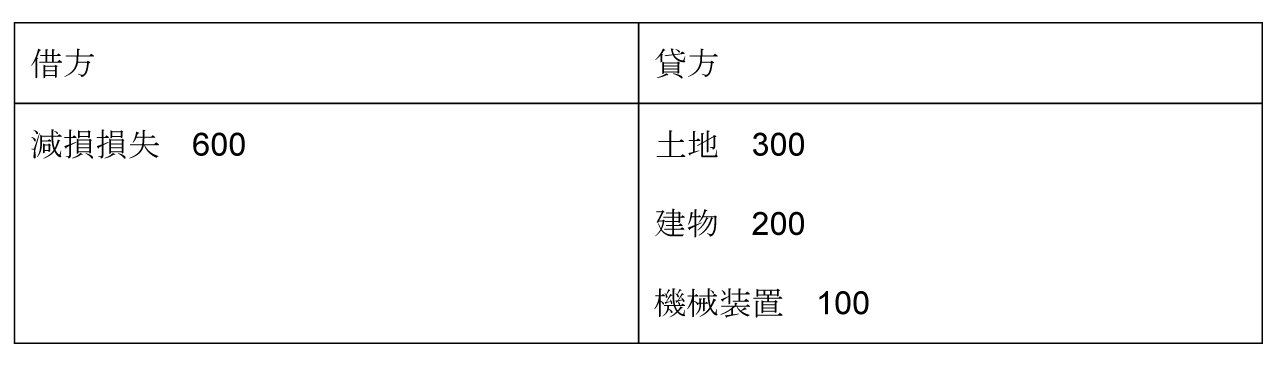

直接控除方式

直接控除方式とは、減損金額を取得額から直接減らして仕訳する方法です。例えば土地、建物、機械装置に減損損失が生じた場合、以下のようにまとめて記載します。

減損損失の計上とともに、土地、建物、機械装置の貸借対照表上の価額も減ると考えましょう。一度減損損失を計上したら後々戻し入れる会計処理は行えません。後述する間接控除方式でも同じです。

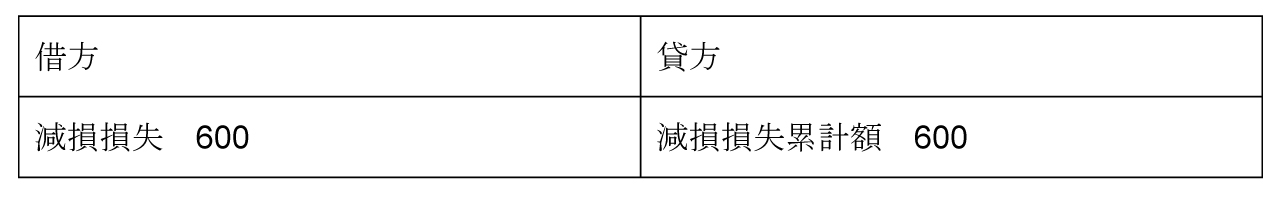

間接控除方式

間接控除方式とは、以下のように「減損損失累計額」という科目を使って、減損金額と対象資産の両方を表示する方法です。

減価償却累計額と合わせて、減損損失累計額および減価償却累計額という勘定科目を使用するケースもあります。また直接控除方式と間接控除方式のいずれを用いる場合でも、損益計算書には減損損失が特別損失として計上される点も覚えておきましょう。

まとめ

減損処理は、投資した固定審査に含み損がある場合に、その額を損失として決算書に反映させるために行われます。多額の損失が発生し、企業価値が低下するおそれもある一方、翌年度以降は利益を出しやすくなるメリットもある手続きです。実行するかどうかは、これらのメリット・デメリットを勘案したうえで慎重に判断しましょう。また多忙になりやすい経理業務においては、請求書の発行や送付などの通常業務を効率化することが大切です。電子帳票配信システム『@Tovas』なら、証憑書類を電子化して送付できるため郵送の手間がなくなり業務の効率化につながります。業務効率化により複雑な会計処理に集中して取り組めるようになるため、ぜひ導入をご検討ください。

@Tovasマーケティング担当(コクヨ株式会社)